Brazino777 Casino Jogar online

O Cassino Brazino777 é o lugar perfeito para aqueles que procuram uma experiência de cassino online de primeira classe. Esta plataforma de site on-line oferece uma grande variedade de jogos eletrônicos de cassino, incluindo caça-níqueis, jogos de mesa, jogos especiais, videopoker, raspadinhas e muito mais. Com seus gráficos e jogos sofisticados, o Cassino Brazino777 oferece aos jogadores uma experiência de diversão e entretenimento de alto nível.

O Cassino Brazino777 também oferece uma série de promoções e ofertas especiais para seus jogadores. Os jogadores podem aproveitar os bônus de boas-vindas, bônus de depósito, rodadas grátis, torneios, recompensas de fidelidade e muito mais. O cassino também oferece diversas opções de pagamento seguras e confiáveis, incluindo cartões de crédito, transferências bancárias, Skrill, Neteller, Bitcoin e muito mais.

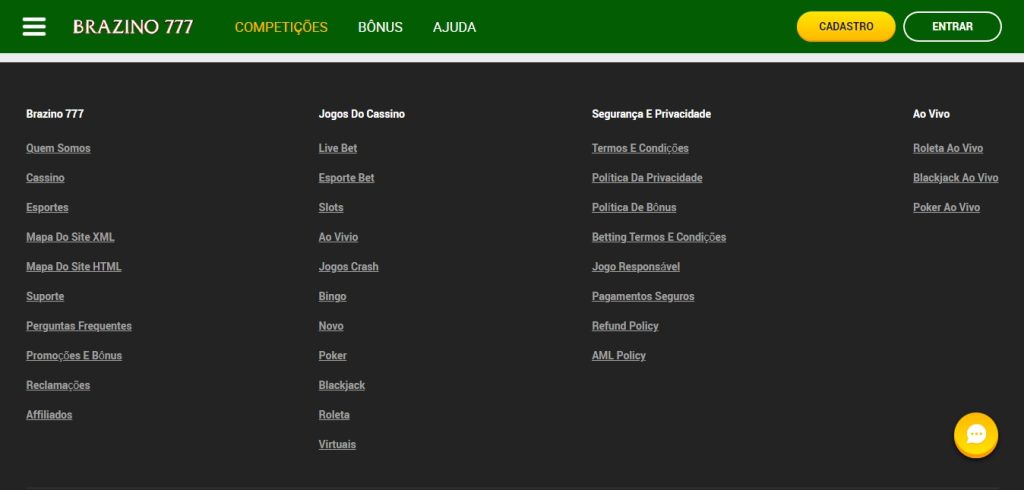

Site Casino Brazino777

O Cassino Brazino777 é líder na indústria de jogos eletrônicos e oferece aos jogadores uma experiência de jogo de primeira classe. Com seus gráficos e jogos sofisticados, ofertas especiais e opções de pagamento seguras, o cassino é o destino ideal para aqueles que procuram uma experiência de cassino online divertida e segura.

Ofertas De Jogos Brazino777

Como jogador de cassino, estou sempre à caça de grandes ofertas e ofertas. Brazino777 casino é uma plataforma de cassino online que oferece muitas opções de escolha quando se trata de jogos. Sob seu banner, eles têm várias promoções emocionantes que certamente atrairão ainda mais jogadores para dentro de seu plantel. Para começar com estas ofertas, vamos dar uma olhada mais de perto em algumas delas.

Uma das ofertas mais populares de Brazino777 jogo da galera – um jogo onde os jogadores podem competir uns contra os outros, bem como ter a chance de ganhar prêmios bônus se usarem o código de bônus brazino777. Com esta oferta, os usuários podem esperar horas de entretenimento divertido sem nunca ter que sair do conforto de suas próprias casas. Além disso, há também o brazino777 jogo do bicho – outro jogo emocionante onde você poderá desfrutar de vários níveis de dificuldade e recompensas, dependendo de seu nível de habilidade.

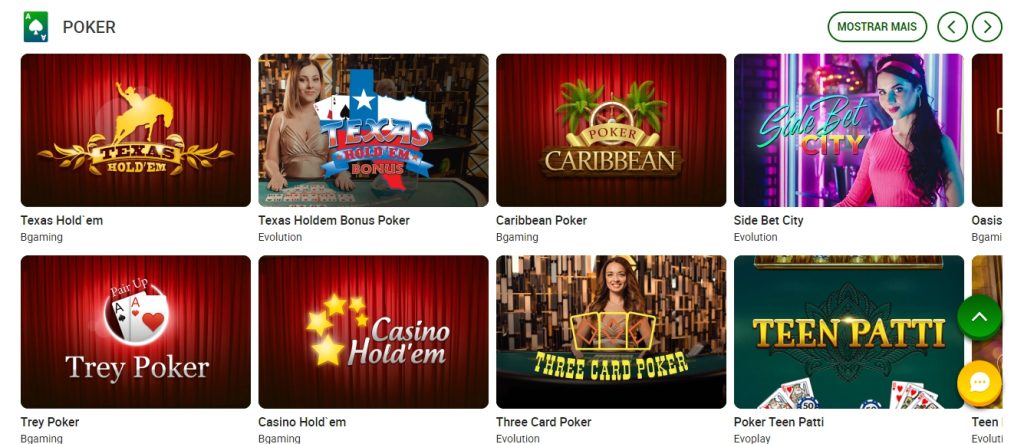

Todos os jogos disponíveis no Brazino777

No total, Brazino777 tem algo para todos que amam jogos e apostas; não importa que tipo de jogador você possa ser ou quanta experiência você possa ter neste campo. A melhor parte de jogar aqui é que qualquer pessoa pode encontrar exatamente o que está procurando dentro de sua vasta gama de títulos e bônus disponíveis. Desde clássicos como caça-níqueis e pôquer até variações modernas como vídeo blackjack ou roleta, definitivamente há algo lá fora adequado para todos, independentemente do orçamento ou gosto.

Se você está procurando uma maneira agradável de gastar seu tempo livre enquanto potencialmente ganha muito dinheiro pelo caminho, certifique-se de não perder as incríveis ofertas promocionais oferecidas por Brazino777!

Tipos De Jogos

A jornada de um jogador de cassino começa com uma seleção cuidadosa dos tipos de jogos disponíveis. O casino Brazino oferece diversas opções para escolher, desde slots clássicos até mesas ao vivo. As chances do jogador e o nível de emoção são diretamente proporcionais à variedade desses jogos. Por isso, é importante entender as principais categorias antes de fazer sua primeira aposta:

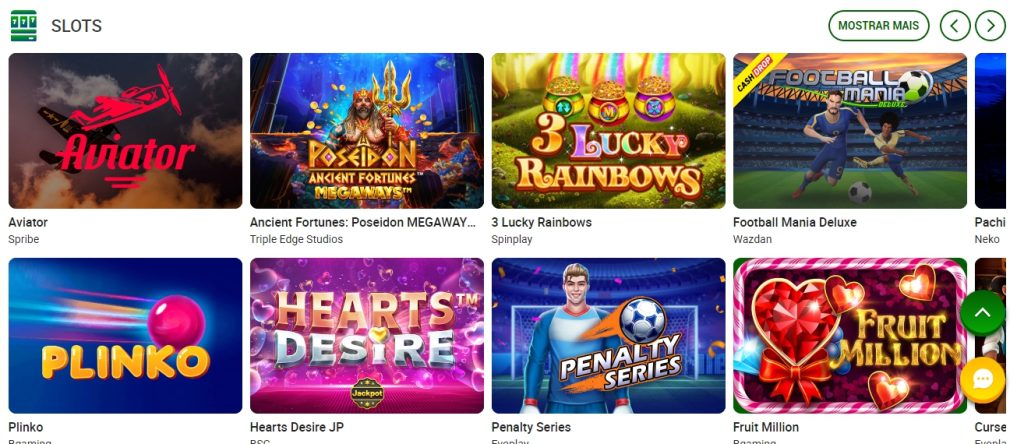

- Slots: Uma grande variedade destes jogos está disponível na plataforma Brazino777. Os gráficos e os temas destacam-se no universo dos caça-níqueis, oferecendo ao usuário experiência única enquanto tenta ganhar dinheiro nas múltiplas linhas vencedoras;

Slots Brasino777

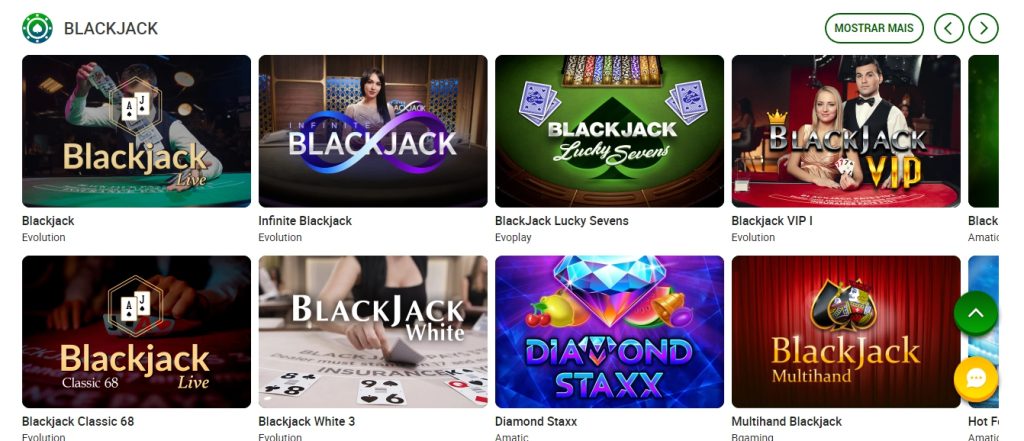

- Blackjack: Um dos favoritos entre os jogadores regulares. Com algum conhecimento básico sobre probabilidades e regras, você pode ter excelentes resultados neste jogo tradicional;

BlackJack Brazino777

- Roleta: Jogar roleta exige sorte, mas também habilidade para acertar códigos de brazino777 bônus e obter lucro extra com as apostas certas. Aproveite essa chance para testar toda a sua astúcia!

Roleta Brazino777

Então que tal experimentar tudo isso? Desfrute da melhor experiência online nos jogos diferenciados do Casino Brazino777 – o lugar perfeito para se divertir, relaxar e quem sabe ganhar prêmios incríveis!

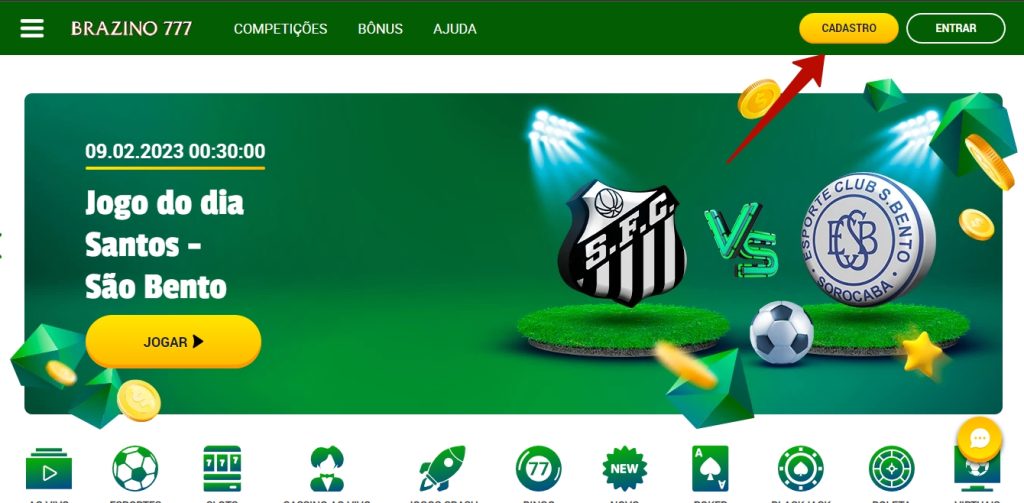

Cadastre-Se Na Brazino777

Ainda não se cadastrou na brazino777?

Prepare-se para uma jornada repleta de diversão, emoções e recompensas. O Brazino777 cadastro é simples! Com apenas alguns cliques você pode desfrutar da experiência de jogos de casino online mais confiável do mercado: a brazino777.

Botão de registro do cassino Brazino777

Brazino777 reclame aqui, confiável, codigo promocional brazino777 são termos reconhecidos pelos melhores jogadores de cassinos online que procuram por qualidade no serviço oferecido. Aqui estão as principais vantagens que o cadastro traz:

- Opções variadas de jogos;

- Bônus especiais exclusivos;

- Codigo promocional brazino garantem grandes descontos;

Somente com um cadastro serio e completo você tem acesso às melhores promoções do brazino777 site e também obtém os benefícios da plataforma. Desfrute das ofertas incríveis e dos ótimos prêmios disponíveis! Aproveite todas as possibilidades agora mesmo na Brazino777 onde existe um Bônus de até R$ 4.000 + 120 Giros Grátis!

Brazino777 Cassino: Bônus De Até R$ 4.000 + 120 Giros Grátis!

Oferece aos jogadores brasileiros uma experiência de jogo emocionante. A plataforma conta com um pacote de boas-vindas generoso, incluindo até R$ 4.000 e 120 giros grátis! Aqui estão alguns detalhes sobre o brazino777 bonus:

- Brazino777 Como funciona? – Os usuários recebem 100% do valor depositado na hora da inscrição para jogar, sendo que as condições são de 20 vezes o montante total do depósito no prazo máximo de 30 dias. Além disso, os clientes podem esperar por 120 giros grátis para serem usados no slot Starburst;

- Brazino777 É confiável? – Sim: é confiavel e regulamentado pelo governo brasileiro. O site também possui diversas medidas de proteção contra fraudes e outras ameaças digitais;

- Brazino777 Paga mesmo?– Sim: os pagamentos acontecem rapidamente quando você solicitar os saques. Isso significa que você terá sucesso nas retiradas sempre que cumprir todos os requisitos estabelecidos nas Regras Gerais do Site.

Aproveite a promoção exclusiva do para obter grandes vantagens durante as partidas online! Agora é hora de conhecer as condições deste incrível pacote de boas-vindas.

Bônus Brazino777

Condições Do Pacote De Boas-Vindas Brazino777

A Brazino777 oferece condições do pacote de boas-vindas a todos os jogadores. O bônus é até R$ 4.000 e 120 giros grátis, o que torna o casino muito confiavel e competitivo entre outras plataformas de cassinos virtuais. Os jogadores podem desfrutar dos benefícios iniciais deste pacote para obterem sucesso no jogo. Além disso, existem vários procedimentos e requisitos que precisam ser cumpridos antes que as recompensas possam ser usadas. A empresa tem diretrizes sobre como usar esses recursos da forma correta para evitar problemas futuros. Existem critérios específicos necessários para receber este tipo de promoção do Brazino777 com segurança e satisfação total dos clientes. É importante verificar as regras relacionadas à retirada desses fundos também, pois isso pode afetar o status legal do site dependendo do país onde o jogador estiver localizado. Para concluir, é fácil ver porque tantas pessoas confiam na qualidade e variedade de serviços fornecidos pelo, graças a seu pacote de boas-vindas abrangente e flexível. Esta visibilidade internacional mostra claramente por que ele continua sendo um dos principais provedores de jogos online nos dias de hoje. Assim, preparamo-nos para descobrir quais são as promoções disponíveis nesta plataforma notória agora mesmo.

| Bônus | Requisitos de Aposta |

|---|---|

| Bônus de boas-vindas de 200% até R$2000 |

50x |

| Bônus de 100% até R$1000 |

35x |

| Bônus de 50% até R$500 |

25x |

| Bônus de 25% até R$500 |

20x |

| Bônus de 10% até R$500 |

15x |

Promoções De Brazino777 Brasil

As promoções de brazino777 são como um sonho tornado realidade! Aqui, os jogadores encontrarão uma abundância de ofertas que aumentam a pura diversão e excitação enquanto jogam. Desde bônus em depósitos até rodadas grátis, há algo para todos.

Para começar, os novos membros recebem pacotes de boas-vindas com condições especiais ao se inscreverem. Pode ser qualquer coisa, desde recompensas em dinheiro ou dinheiro de bônus sem depósito até spins extras e muito mais! Isto garante que os jogadores tenham muitos fundos para explorar os melhores jogos disponíveis no site. Além disso, os clientes existentes também se beneficiam de ofertas exclusivas que incluem pontos de fidelidade, assim como torneios periódicos com grandes prêmios.

Além disso, a brazino lança rotineiramente códigos promocionais fantásticos que dão acesso a vantagens adicionais, como bônus de recarga e outras surpresas. Com estes incentivos, os jogadores retornados podem desfrutar de seus jogos de cassino favoritos sem se preocupar em ficar sem fundos muito cedo! Os jogadores devem sempre verificar com freqüência para aproveitar quaisquer oportunidades interessantes que surjam durante sua sessão. Estas incríveis características promocionais fazem de brazino777 um destino de topo para todos os tipos de jogadores que buscam grande valor e entretenimento.

Bônus Cashback De 10%

Brazino777 oferece bônus cashback de 10%. Este tipo de benefício é um dos mais atraentes ofertados por cassinos online. O jogador tem a oportunidade de receber parte do dinheiro que perdeu no jogo, devolvido em forma de créditos para serem usados dentro da plataforma. Os requisitos para obter e utilizar esse desconto podem variar entre os diferentes cassinos, mas geralmente estão ligadas à frequência na qual o jogador faz depósitos e apostas. No caso específico do Brazino777, esses termos são bem flexíveis e permitem que praticamente todos os jogadores possam desfrutar desta vantagem extra.

Além disso, as condições estabelecidas pela plataforma também incluem restrições quanto a quais jogos contribuirão para o acúmulo de pontuação necessária para liberar o bônus cashback. Por exemplo, alguns caça-níqueis não contam com tal incentivo enquanto outros simplesmente pagam menos pontos por rodada realizada no jogo. Assim sendo, é importante verificar antes quais jogos geraram maior retorno financeiro a cada aposta feita pelo usuário nas últimas semanas. Com isso em mente, certamente será possível maximizar os resultados obtidos com este programa de recompensas disponibilizado pelo.

Apesar destas peculiaridades, pode-se afirmar que este bônus cashback representa uma grande chance para aqueles interessados em incrementarem suas chances de lucro durante a experiência no cassino virtual. É extremamente recomendado conferir detalhadamente os termos estabelecidos pela plataforma antes da ativação desta promoção para evitar surpresas indesejadas futuramente. Dessa maneira, é possível tirar proveito completo desta excelente iniciativa sem correr riscos desnecessários nos investimentos realizados nesta modalidade de entretenimento on-line. Uma vez concluída esta etapa preliminar, passamos então à discussão sobre os bônus de aniversário oferecido pelo.

Bônus De Aniversário

A plataforma de jogos online Brazino777 oferece a seus usuários diversas oportunidades para obter bônus e recompensas emocionantes. Um dos exemplos disso é o recém-lançado Bônus de Aniversário da Brazino, que celebra os aniversariantes com vantagens especiais. Para desfrutar dessa promoção, qualquer um pode se inscrever na página principal do site Brazino777 login e fazer com sua conta existente. Uma vez dentro, basta verificar a caixa de entrada onde encontrarão uma notificação sobre esses presentes. Os benefícios podem variar dependendo do nível VIP alcançado pelo jogador no programa de fidelidade Brazino. Essas recompensas incluem rodadas grátis adicionais para determinados jogos, crédito extra nos caça-níqueis e até mesmo vouchers promocionais exclusivos. É possível também acumular mais pontos por meio deste bônus e subir rapidamente nos rankings da plataforma de jogo online brasileira. Aproveitando este incentivo, os participantes terão condições privilegiadas no Programa VIP, conferindo assim maior lucratividade às sessões de jogo realizadas no portal digital.

Programa Vip Brazino777

O programa VIP oferece aos jogadores de cassino uma experiência única e exclusiva. Os membros deste programa recebem benefícios, como bônus especiais, promoções, recompensas em dinheiro e vantagens no jogo. Além disso, os membros desfrutam de um tratamento privilegiado pelo time de suporte ao cliente da plataforma.

Para se tornar parte deste programa VIP, é necessário realizar determinados requisitos previamente definidos pela equipe do o que é Brazino777. O primeiro passo para ingressar neste programa é criar uma conta na plataforma usando o nome Brazino e depois recomendar amigos que também possam utilizar esta mesma conta. Depois que preencher esses pré-requisitos, você automaticamente será aceito como membro do Programa VIP.

Os jogadores de cassino que fazem parte deste clube são presenteados periodicamente com grandes quantias de dinheiro junto às outras recompensas mencionadas anteriormente. Estas recompensas permitem que os jogadores continuem desfrutando dos melhores serviços por mais tempo sem ter que gastar seu próprio dinheiro para isso. Com todas essas vantagens disponíveis, o Programa VIP fornece benefícios incríveis a quem aderir à ele. Assim sendo, os jogadores podem prosseguir em busca dos melhores pagamentos possíveis através dos métodos de pagamento oferecidos pela plataforma Brazino777.

Métodos De Pagamento Brazino777

No mundo dos jogos de cassino, o mais importante é selecionar os melhores métodos de pagamento. Oferece diversas opções para realizar depósitos e retiradas em sua conta do casino que incluem Visa, MasterCard, Skrill e Neteller. Para aqueles que desejam usar cartões pré-pagos, também há a possibilidade de utilização da Paysafecard para fazer um depósito imediato. Todas as transações são protegidas por protocolos avançados de criptografia na plataforma brazino. Com isso, você pode ter certeza que todos os seus dados financeiros estão a salvo com o Brazino!

Além disso, a equipe de atendimento ao cliente do Brazino777 está sempre disponível 24 horas por dia para auxiliar no processamento de qualquer tipo de pagamento. Assim você tem a tranquilidade necessária para desfrutar das promoções e jogos exclusivos do site sem preocupação alguma sobre questões relacionadas à segurança.

Tudo somado, o Brazino777 tem uma gama completa de métodos seguros e inovadores para receber e enviar dinheiro rapidamente com facilidade. Agora resta saber quais serão as formas de depósito aceitas pelo site!

Métodos De Depósito Brazino777

O Brazino777 oferece aos jogadores diversas opções de métodos de depósito. Os usuários têm à disposição uma variedade útil e segura de meios para realizar depósitos em sua conta. Estas são as principais formas de depósitar dinheiro no brazino:

- Cartão de Crédito

- Transferência Bancária

- Skrill

- Neteller

- Bitcoin

Todas essas transações são executadas instantaneamente, o que permite que os jogadores comecem imediatamente com o jogo em questão. Além disso, todos os métodos possuem um limite mínimo e máximo para cada tipo de transação. Por exemplo, quando se trata do cartão de crédito, é necessário depositar entre R$50 e R$ 4 mil por vez. O mesmo vale para outros métodos disponíveis no site do brazino777 o que é. Dessa maneira, existe sempre algo adequado para qualquer orçamento dos jogadores.

Como depositar em um cassino Brazino777

Os processos de pagamento são gerenciados por gateways financeiros altamente reputados na indústria iGamingglobalmente reconhecidos pelas suas taxas baixas e excelente serviço ao cliente. Assim, os usuários podem desfrutar da experiência completa do cassino online enquanto estabelecem relacionamentos duradouros com o brazino777 através da realização rápida e confiável de operações financeiras. Isso significa que os jogadores não precisam se preocupar em relação a fraudes ou seqüestro virtual a partir destes canais convencionais aceitos pelo. Com isso, é hora de embarcar nas incríveis experiências oferecidas pela plataforma com total tranquilidade sobre as finanças envolvidas nos procedimentos desses importantes métodos de depósito. Prossiga para conhecer melhor sobre os métodos disponíveis para saques no brazino777!

Métodos De Saque Brazino777

No cassino online Brazino777, existem diversos métodos de saque para jogadores que querem sacar seus ganhos. Os jogadores podem escolher entre opções populares como cartão de crédito e débito, transferência bancária ou portais de pagamento on-line, dependendo do país em que vivem. Algumas dessas formas oferecem retiradas instantâneas, enquanto outras demoram um pouco mais.

Antes de prosseguir com os saques, é necessário verificar a conta fazendo brazino777 entrar e informando documentação comprobatória. Com esses procedimentos realizados, os jogadores estão prontos para usufruir dos benefícios desses métodos de saque seguros e confiáveis. É importante levar em consideração que alguns custos podem ser cobrados pelo serviço utilizado na transação – por exemplo: taxas de processamento ou tarifas bancárias.

Retiradas Brazino777

Apesar disso, há grande variedade de opções disponíveis para você receber rapidamente sua premiação após uma sessão bem sucedida nos jogos ofertados pelo site. Tudo isso torna as experiências dos jogadores ainda melhores! Agora é hora de começar a fazer suas apostas em jogos de futebol através do app Brazino777.

Fazendo Suas Apostas Em Jogos De Futebol Através Do App Brazino777

Usar um aplicativo para apostar em jogos de futebol é como abrir uma janela de oportunidade para aqueles que desejam experimentar a emoção do jogo. O Brazino777 App permite aos jogadores fazer exatamente isso, com seu amplo conjunto de opções de apostas para diferentes tipos e níveis de jogos de futebol. Com Brazino, os apostadores podem ter suas apostas atendidas em tempo real, permitindo-lhes maximizar seus ganhos potenciais de qualquer jogo que escolham.

As características incluídas no Brazino777 apk são projetadas para conveniência; ele tem uma interface amigável, bem como um sistema de pagamento integrado que torna o depósito de fundos em uma conta sem complicações. Além disso, devido à sua compatibilidade com os dispositivos Android e iOS, os usuários podem acessar todos os seus jogos de futebol favoritos em qualquer lugar e a qualquer momento – não importa onde eles estejam localizados ao redor do mundo.

Aplicativo móvel Brazino777

O Brazino também garante a máxima segurança ao fazer apostas através de sua tecnologia de criptografia de última geração utilizada por muitos dos principais cassinos e casas de apostas esportivas online da atualidade. Desta forma, os clientes podem ter certeza de que todos os dados referentes a suas contas permanecem seguros enquanto saboreiam as emoções envolvidas nas apostas em jogos de futebol emocionantes. Desta perspectiva, o Brazino777 baixar oferece aos jogadores de cassino acesso seguro a algumas das melhores ações de futebol disponíveis no mercado. Com estas garantias no lugar, a transição para a próxima seção sobre ‘suporte ao clientebrazino777’ torna-se perfeita – assegurando que os clientes estejam recebendo exatamente o que precisam do início ao fim.

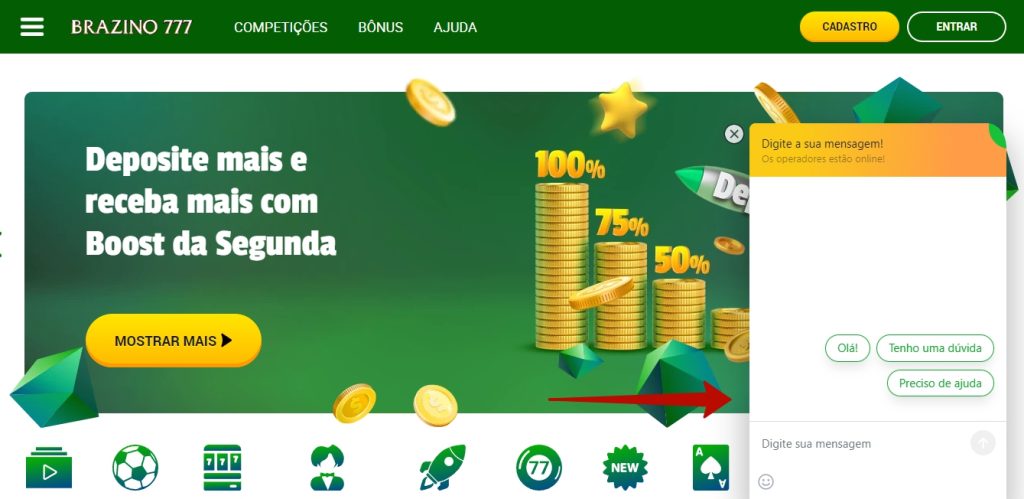

Suporte Ao Cliente

Obter o tipo certo de apoio quando se joga no Brazino 777 é essencial para uma boa experiência de jogo. Para isso, o aplicativo estabeleceu um nível inigualável de atendimento ao cliente. Desde fornecer informações detalhadas sobre como usar sua plataforma até oferecer recompensas e bônus generosos – eles têm todas as suas bases cobertas. Aqui estão quatro razões pelas quais você deve estar satisfeito com este ‘jackpot’:

Em primeiro lugar, a Brazino oferece ajuda e experiência 24 horas por dia, 7 dias por semana. Agentes altamente treinados estão disponíveis 24 horas por dia através de e-mail ou bate-papo ao vivo se surgir algum problema durante o uso do aplicativo. Seja para solucionar um problema ou apenas responder a uma simples pergunta, este pessoal com conhecimento pode fornecer assistência rápida e eficientemente – algo que vai muito longe no sentido de aumentar os níveis de satisfação do usuário.

Chat de suporte 24/7 Brazino777

Em segundo lugar, há muitos tutoriais para aqueles que precisam de ajuda para começar a usar, assim como instruções detalhadas sobre como navegar por suas características e opções. Estes recursos tornam o aprendizado do jogo muito mais fácil para iniciantes e permitem que eles entrem em ação sem ter que fazer muitas perguntas. Além disso, algumas dicas úteis de jogadores experientes também podem vir a ser úteis durante este processo!

Finalmente, Brazino 777 se esforça muito para garantir que os clientes recebam amplas recompensas por sua lealdade, para que continuem voltando para mais diversão e emoção. Eles oferecem prêmios exclusivos, tais como spins gratuitos e bônus em dinheiro que vão além do que outros sites normalmente oferecem – assegurando que cada jogador se sinta valorizado e apreciado por seus serviços.

Em resumo, qualquer pessoa que procure uma experiência em cassino online não pode fazer melhor do que escolher cassino devido a seu confiável suporte para o cliente; tutoriais abrangentes; atendimento ao cliente 24 horas por dia; e incentivos atraentes como dinheiro de bônus e free spins.

A Brazino777 é uma plataforma de jogos online completa. Oferece várias opções de jogos, incluindo bônus e giros grátis no Cassino Brazino777, além de apostas em futebol através do app. Os métodos de depósito e saque são seguros e diversificados para proporcionar a melhor experiência possível aos usuários da plataforma. O suporte ao cliente também é bastante satisfatório com as solicitações dos jogadores sendo prontamente respondidas por meio de contato direto ou redes sociais.

Embora os benefícios oferecidos pela cassino sejam substanciais, alguns podem argumentar que outras plataformas oferecem maior variedade de jogos. No entanto, isso não significa necessariamente que essas outras opções sejam superiores à Brazino777: considerando todos os fatores importantes envolvidos na escolha da plataforma certa para um dado indivíduo, conclui-se que a cassino tem sido capaz de fornecer serviços altamente competitivos para os jogadores brasileiros em termos de variedade e qualidade dos jogos disponíveis.

Por estas razões, acredita-se firmemente que os jogadores brasileiros encontrarão na cassino excelentes recursos para desfrutarem do jogo sem comprometer sua segurança financeira ou privacidade. Com serviço consistentemente confiável e um amplo portfólio de jogos divertidos, a Brazino 777 é definitivamente uma ótima escolha para quem procura ter boas experiências nos cassinos virtuais.

| Vantagens | Desvantagens |

|---|---|

| Interface intuitiva | Taxas de retirada altas |

| Bônus generosos | Limite de retirada mensal |

| Apoio ao cliente ao vivo 24/7 | Opções de jogos limitadas |

| Opções de pagamento variadas | Problemas de comunicação com alguns bancos |

| Lojas de presentes com bons descontos | Requer que os jogadores forneçam documentação adicional para se registrar |

Perguntas frequentes feitas sobre a plataforma:

O Brazino777 código promocional é fácil de usar?

Sim, o Brazino777 código promocional é muito fácil de usar.

Qual é o bônus relacionado ao Brazino777 código promocional?

O bônus relacionado ao Brazino777 código promocional é um bônus de boas-vindas de até R$500.

Existe algum tipo de sistema de proteção para o usuário no site?

Sim, existe um sistema de proteção para o usuário no site. A segurança é garantida por meio de criptografia avançada e protocolos de segurança. Além disso, o site tem certificação de jogo responsável e proteção de dados.

Quais são os principais métodos de pagamento oferecidos?

Os principais métodos de pagamento oferecidos são cartão de crédito, débito, transferências bancárias, boletos bancários e criptomoedas.

É possível utilizar o site sendo menor de idade?

Não, pois a idade mínima para se cadastrar na plataforma é de 18 anos.

Essa plataforma oferece jogos de caça-níquel?

Sim, a plataforma oferece jogos de caça-níquel.

É possível utilizar o Brazino777 código promocional para apostar no Brasileirão?

Sim, é possível utilizar o código promocional Brazino777 para apostar no Brasileirão.

Essa plataforma é licenciada internacionalmente?

Sim, a plataforma Brazino777 é licenciada internacionalmente.

Brazino777 é seguro?

Brazino777 é seguro sim. O cassino tem mecanismos de segurança, como criptografia SSL, para proteger seus dados pessoais e financeiros.

Brazino777 não paga?

Brazino777 paga sim. Os saques são processados rapidamente e os pagamentos são feitos de acordo com as políticas do cassino.

Brazino777 como ganhar dinheiro?

A melhor maneira de ganhar dinheiro no cassino Brazino777 é jogar jogos de azar de forma cuidadosa e estratégica. Tenha em mente que os jogos de azar envolvem riscos, então você deve ter responsabilidade e estabelecer limites ao jogar. Além disso, é importante ler as regras dos jogos e se familiarizar com as estratégias básicas antes de apostar. Outra dica é começar com apostas pequenas e trabalhar seu caminho para apostas maiores à medida que sua experiência aumenta.

Brazino777 vale a pena?

Sim, vale a pena. O cassino tem uma grande variedade de jogos, oferece bônus generosos e tem processos de pagamento eficazes.

Como deposito e retiro dinheiro em cassinos online?

Você pode depositar e sacar dinheiro em cassinos online usando cartões de crédito, débito, transferências bancárias, portais de pagamento ou criptomoedas.

Posso jogar com Reais?

Sim, você pode jogar com Reais em Brazino777.